تجمیع و یا ادغام چندین بانک در بانک سپه نخستین قدمی بود که بانک مرکزی با مدیریت عبدالناصر همتی، رئیس بانک مرکزی برای تشکیل بانکهای قدرتمند برداشت.

شاپور محمدی، رئیس سازمان بورس و اوراق بهادار در حاشیه اختتامیه نخستین جشنواره معاملات الگوریتمی در پاسخ به سوالی در خصوص نقش سازمان بورس و اوراق بهادار برای جلوگیری از ضرر و زیان سهامداران ۶ بانک دولتی ادغام شده اظهار کرد: مجوز شورای عالی بورس برای نقل و انتقال سهام، خارج از ساعت معاملاتی اخذ شده و در مصوبه آمده است که حداکثر قیمت اسمی یا قیمت قبل از بسته شدن، برای آن سهمها گذاشته شود. به عبارتی سازمان بورس ساز و کاری را ترتیب داده است تا سهام این بانکها خارج از ساعت معاملاتی داد و ستد شوند.

وی ادامه داد: در این خصوص سعی شده که تصمیمات به نفع سهامداران باشد، البته این فروش، اختیاری است و هر شخصی که تمایل داشته باشد، از مکانیزم خارج از ساعت، سهم خود را میتواند به نهادهایی که دارای مجوز هستند، منتقل کند.

محمدی با بیان اینکه سازمان بورس و اوراق بهادار، فرمهای معینی را برای فروش سهام بانکها در خارج از ساعات معاملاتی مشخص کرده است، گفت: قبل از اینکه این کار بخواهد عملیاتی شود فرمها در اختیار سهامداران قرار میگیرد تا بتوانند سهم خود را خارج از ساعت معاملاتی منتقل کنند.

بانکهای نظامی نخستین قدم را برای کاهش بنگاهداری برداشتند

خسروی تأکید کرد: تصمیم نیروهای مسلح و نظامی برای خروج از فعالیتهای بانکی نشان از خردمندی و سیاستگذاری درست این نهاد است و این رویکرد میتواند بنگاهداری بانکها را به سمت اهداف اصلی بانکداری سوق دهد.

این استاد دانشگاه تصریح کرد: متأسفانه در فضای مجازی از یک طرف و برخی تحلیلگران شبکههای اخلالگر از طرف دیگر برای ایجاد شوک روانی و برهم زدن آرامش سپرده گذاران و سهامداران شایعاتی راه اندازی کردهاند که این بانکها را ورشکسته جلوه میدهند و این موضوع از ریشه صحت ندارد و فاصله بین ورشکستگی و ناترازی و وجود مشکلات ساختاری بسیار زیاد است.

چگونگی ادغام بانکها در قالب یک بانک

وی افزود: شاید انتقال بدهیهای بانکهای موردنظر به بانک سپه به راحتی صورت پذیرد، ولی انتقال داراییها و ارزش گذاری آنها مهمترین چالشی خواهد بود که بهصورت یک مرحلهای، فرآیند را پیچیدهتر میکند.

ادغام بانکها نیازمند کارشناسی بر خط کارشناسان اقتصادی است

خسروی بیان کرد: کفایت سرمایه که حاصل تقسیم سرمایه پایه به مجموع داراییهای موزون شده به ضرایب ریسک است در بانکهای کشور کمتر از عدد یک است و این یکی از دلایل عدم وجود بانکهای بورسی و فرابورسی در کشور است. زمانی که سهم دارایی اسمی در ترازنامه همه بانک ها، بدهیهای معوق و مطالبات مشکوک الوصول ترازنامه اکثر بانکها را در وضعیت نامطلوبی قرار داده است به این نتیجه میرسیم که ادغام بانکها بدون اصلاح ساختار نظام بانکداری نمیتواند اثربخش باشد.

سطح بحران ترازنامه بانک ها معین شود

این استاد دانشگاه تشریح کرد: به سهامداران بانکهایی که قرار است ادغام شوند بهویژه سهامداران کوچک و خرد توصیه میکنم در فروش سهام خود با ارزش اسمی عجله نکنند و چنانچه شیوه ادغام با نظارت درست بانک مرکزی صورت پذیرد ارزش سهام آنها پس از ادغام کمتر از ارزش فعلی و اسمی سهام نخواهد بود. بانک مرکزی نیز قبل از ادغام بانکهای مذکور، وضعیت مالی آنها را شفاف سازی کرده و میزان بدهی، دارایی و مطالبات و تعهدات را مشخص کرده است تا در تمام مراحل نظارت دقیق و مطلوبی صورت پذیرد.

بانک مرکزی مراقب نحوه ادغام بانکها باشد

وی تصریح کرد: بانک مرکزی در موضوع ادغام برای اینکه بتواند رویکرد اصلاح گرایانه ساختاری بهطور همزمان ایجاد کند بایستی از شعبه محور بودن بانکها به سمت کیوسک محور و بانکهای الکترونیک حرکت کند تا بدینوسیله بتواند از حجم هزینههای ثابت بانکها و انجماد داراییها دوری کند و درعوض بانکها پس از ادغام از سرمایه لازم برای خدمات بانکی بهرهمند شوند و در جهت رشد تولید و توسعه و پیشرفت اقتصادی کشور گام بردارند.

خسروی با اشاره به دقت نظر در ادغام بانک ها گفت: تأکید میکنم که رویکرد بانک مرکزی جهت ادغام با هدف جلوگیری از ورشکستگی، رفع تهدید و تضعیف نباید مقطعی صورت پذیرد، بلکه باید رویکردی اصلاح گرایانه ساختاری داشته باشد و منجر به بهره وری شود که نمونهای از راهکارها به عنوان نمونه اشاره شد.

عضو کمیسیون اقتصادی مجلس شورای اسلامی، با بیان اینکه از محاسن ادغام بانکهای دولتی این بوده که میتوان از مدیران بهتر و با کیفیتتری استفاده کرد، افزود: با ادغام بانکها تعداد واحدها کاهش یافته و از حجم هزینهها کاسته میشود و دیگر لزومی ندارد که در یک میدان پنج شعبه مختلف بانکی وجود داشته باشد.

وی با تأکید بر اینکه ادغام بانکها سبب سودآوری آنها شده و به افزایش کیفیت فعالیت نیروی انسانی و مدیران منجر میشود، ادامه داد: آخرین بار بخشنامه شده بود که در سه سال سالانه ۲۰ درصد شعب بانکها کاهش یابد و این موضوع با توجه به اینکه شیوه بانکداری به سمت الکترونیکی سوق یافته باید هرچه سریعتر اجرایی شود.

نماینده مردم ساوجبلاغ، نظرآباد و طالقان در مجلس شورای اسلامی، با بیان اینکه بانکداری الکترونیکی با انسانها کمتر سر و کار داشته و میتواند خیلی راحت نقل و انتقال را با وسایل الکترونیکی انجام دهد، اظهار کرد: بر این اساس نیروی انسانی میتواند آزاد شود و در بخش دیگری از آن استفاده شود و به جای اینکه مرتب استخدام جدید صورت گیرد از این نیروی انسانی در بخشهای دیگر بانک استفاده کرد.

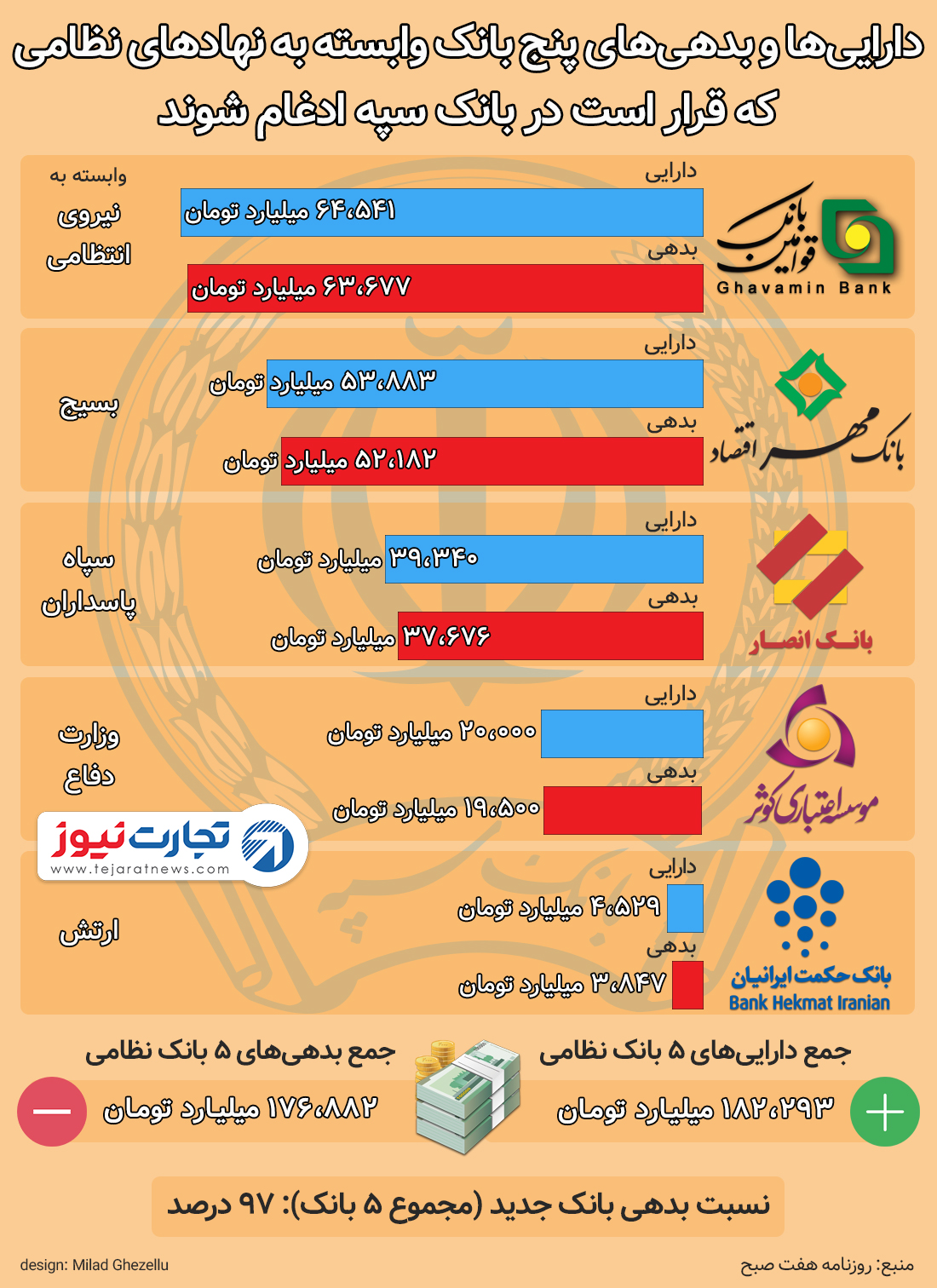

وی با تأکید بر اینکه میتوان ترکیب بانکها را تغییر نداد و در واحدهای جدید که با توجه به توزیع جغرافیایی ایجاد میشود از این نیروی کار استفاده کرد، افزود: زمانی که پنج بانک با یکدیگر ادغام میشوند، هر یک از این بانکها به نسبت سرمایه خود در بانک جدید سهامدار میشوند، بنابراین داراییها و بدهیهای تک تک این بانکها ارزیابی میشود و هیچ تغییری در داراییها و بدهیهای این بانکها ایجاد نمیشود.

عضو کمیسیون اقتصادی مجلس شورای اسلامی، با بیان اینکه با ادغام این پنج بانک هر شخصی که بدهکار بوده بدهی خود را به بانک جدید پرداخت کرده و هر شخصی که سپردهای دارد سپرده خود را از بانک جدید دریافت میکند، تصریح کرد: بر این اساس هیچ تأثیری در داراییها و بدهیهای افراد ایجاد نمیشود و مابه التفاوت بدهیها و دارایی هر یک از بانکها تبدیل به سرمایه آن بانک شده که این سرمایه ملاک سهم در بانک جدید میشود.